Risk & Reward คืออะไร สำคัญอย่างไรต่อการเทรด

การเทรดเป็นเรื่องของการเก็งกำไรจากการขึ้นหรือลงของราคา ณ จุดที่เปิดเทรด ถ้าราคาไปทางที่ท่านคาดการณ์หรือเก็ง (speculation) การเปิดเทรดนั้นๆ ก็กำไร มากหรือน้อยก็อยู่ที่ท่านปิดตรงไหน การเทรดเป็นเรื่องของความเป็นไปได้ เทรดเดอร์ที่จะเปิดเทรดเมื่อเห็นว่าความเป็นไปได้อยู่ทางที่เปิดเทรดเป็นหลัก แต่เพราะเป็นเรื่องของความเป็นไปได้ ทุกการเปิดเทรดต้องมีการจำกัดการสูญเสีย พร้อมกับการกำหนดจุดกำไรว่าราคาน่าจะไปถึง เป็นเรื่องของ stop loss และ take profit เลยเป็นเรื่องของ risk:reward ของแต่ละ

trade setupRisk สิ่งที่ต้องรับให้ได้เมื่อเปิดเทรด ความเสี่ยง เป็นเรื่องปกติของการเทรดเพราะการเทรดเป็นเรื่องของการเก็งกำไรจากการเคลื่อนไหวราคา โดยการกำหนด Risk น่าจะแบ่งได้เป็น 2 แบบ คือกำหนดจากพื้นที่ trade setup ดังนั้นถ้านับเป็น pips จะมากหรือน้อยขึ้นอยู่กับว่า trade setup มาจาก timeframe ไหน ถ้ามาจาก timeframe ใหญ่มากก็ยิ่งจะมากไปด้วย หรือกำหนดแบบนับ pips เอา อย่างแรกนิยมมากกว่า แต่เทรดเดอร์ส่วนมากก็จะต้องการสัดส่วนของ Risk ให้น้อยที่สุดเท่าที่จะน้อยได้ เลยมีการใช้วิธีการเปิดเทรดจาก timeframe ย่อยลงไปเพื่อตีกรอบการกำหนดพื้นที่ตรงส่วนนี้ให้น้อยลง และเพื่อให้เกิดความเสี่ยงน้อยหรือไม่เกิด ก็จะใช้วิธีการด้วยการเห็น price action ยืนยันก่อนค่อยเปิดเทรด พื้นที่กำหนด Risk ต้องมีตัวต้านทานมากเทรดเดอร์ เลยมักจะเปิดเทรดแถวที่เป็น supply/demand หรือ price level ที่เป็นต้นตอ หรือเมื่อราคาเบรคกลายมาเป็น swap level แล้วเปลี่ยนข้างเทรด

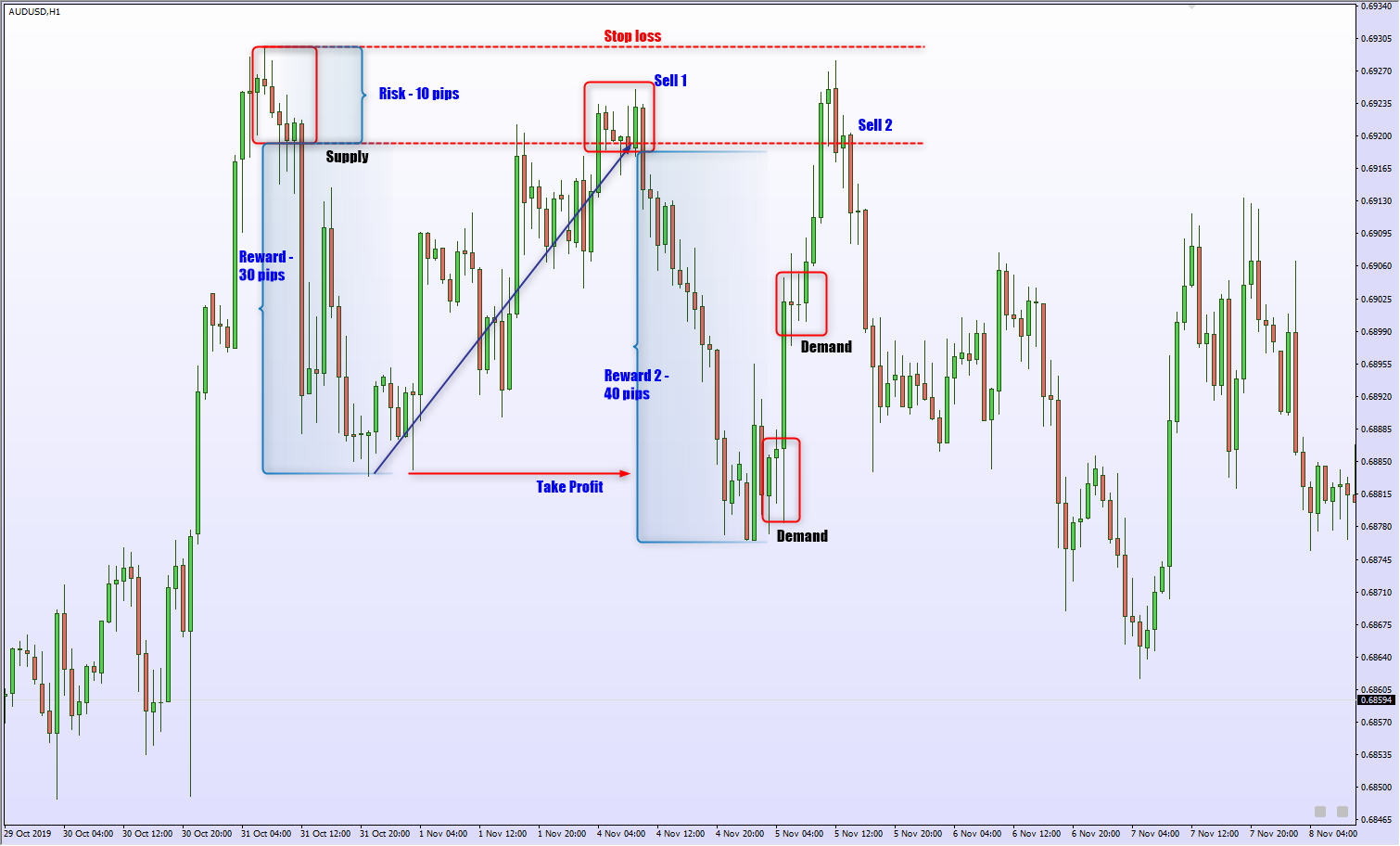

อย่างภาพด้านบนเป็นการกำหนด trade setup ด้วยหลักการ supply/demand เราก็ต้องเข้าใจว่าหลักการนี้กำหนดเทรด setup อย่างไรและกำหนด risk:reward อย่างไร ดูขั้นตอนดังต่อไปนี้เพื่อกำหนด risk:reward สำหรับเทรดครั้งที่บอกว่า Sell 1 และ Sell 2 อย่างไร

• ราคาวิ่งอยู่ในกรอบสีแดงเราไม่รู้ว่าจะกลายมาเป็น supply จนกว่าราคาเบรคลงมาด้วย momentum เราก็ดูว่าราคาที่เบรคลงมาวิ่งไปไกลได้ขนาดไหน ดูตรงส่วนที่บอกว่า Reward 30 pips นั่นคือส่วนที่ราคาวิ่งลงไปไกลสุดก่อนที่จะหันกลับมา เราก็เอา 2ส่วนนี้มาประกอบการหา risk:reward ด้วยการดูพื้นที่กรอบราคาก่อนที่ราคาจะเบรค และกรอบราคาที่พอราคาเบรคแล้วไปได้ไกลขนาดไหน ก็จะได้ 2 กรอบราคาเอามาเทียบสัดส่วนกัน ส่วนที่ราคาวิ่งอยู่ในกรอบหรือ consolidation ก็กำหนดเป็นพื้นที่ท่านจะเสี่ยงว่ารับได้มากแค่ไหน อย่างในตัวอย่างประมาณ 10 pips และกรอบที่ราคาวิ่งไปเป็นกรอบ Reward วิ่งประมาณ 30 กว่า pips ได้ สัดส่วนเทียบได้ 1:3 ได้ เมื่อมองจากมุมของ structure ก็จะบอกได้ว่า ถ้ากรอบ trade setup มองจาก timeframe ที่ใหญ่ขึ้น หรือคู่เงินที่มี volatility มากขึ้น ระยะห่างการเคลื่อนไหวต่อ pips ก็จะมากขึ้นไปด้วย แต่หลักการเดียวกันคือให้ส่วนของ Risk น้อยที่สุด หรืออาจเริ่มที่ 1:3 ส่วนของ Reward ยิ่งมากยิ่งดี

• กำหนด Stop loss สำหรับ Risk และ Take Profit สำหรับ Reward – เช่นเมื่อ Sell 1 การเปิดเทรดอาจเป็นเปิดทันทีที่ราคามาถึง หรือแบบมี price action ยืนยัน ถ้าเป็นการเปิดเทรดแบบแรก การกำหนด Stop loss เบื้องต้นก็อิงกรอบ Risk ที่กล่าวก่อนนี้เพิ่มขึ้นไปอีกนิดหน่อย ท่านอาจจะพบว่าแบบนี้กรอบ risk อาจมากไป เพราะท่านมีวิธีการที่จำกัดให้น้อยลงได้ ด้วยการเปิดเทรดแบบรอให้ price action บอกหรือยืนยันว่าจะเปิดเทรดเมื่อไร เช่นเปิดเทรดหลังจากที่เห็นบาร์สีแดง Engulfing ลงมา บอกว่า market orders เริ่มเกินออเดอร์ตรงข้าม ได้เวลาที่จะเข้าเทรดอีกรอบ การเปิดเทรดแบบหลัง ท่านสามารถจำกัดเรื่องของ risk ลงมาอีกได้ แค่กำหนดแถว High กรอบที่บอก sell 1 แต่ก็มีข้อเสียอย่างหนึ่งเพราะเป็นไปได้ที่ขาใหญ่อาจดันราคาไปแตะstop loss ด้านบน เพื่อเข้าเทรดอีกแล้วค่อยลงไปต่อได้ วิธีการนี้แนะให้ท่านใช้ trade setup ด้วยการกำหนด stop loss และ take profit จาก timeframe ที่ท่านกำหนด trade setup และใช้ timeframe ย่อยลงมาเปิดการเปิดเทรดหรือเข้าตลาด

• กรณีการ Sell ที่เลข 2 ก็จะเพิ่มตัวแปรขึ้นมาอีก เช่นส่วนของ reward ที่ราคาลงมา ท่านดูว่าลงมากกว่า Low เดิมได้มากแค่ไหน และเด้งขึ้นตรงไหน และตอนที่ราคาวิ่งกลับไปได้สร้าง demand ใหม่เกิดขึ้นด้วยหรือเปล่า (นั่นเลยเป็นหลักการเทรดสำคัญเรื่องของการเทรด retracement คือให้พยายามเปิดเทรดตอนราคากลับมาครั้งแรก เพราะถ้ามากครั้งขึ้น ต้องดูส่วนประกอบหลายอย่างมากขึ้น) การเปิดเทรดครั้งสอง แม้ว่าจะใช้หลักการกำหนด risk พื้นที่เดียวกัน แต่เนื่องจากราคากลับมาครั้งแรก มีการใช้ไป limit orders พื้นที่ตรงนั้น แนะนำให้เทรดด้วยการใช้ price action ประกอบ ถ้าเป็นค่อยเปิดเทรดแล้วกำหนด risk:reward แบบเดียวกัน แต่ให้ระวัง demand ใหม่ที่เกิดขึ้น จะเห็นว่าแม้เรื่อง risk:reward ได้ตามเปล่า แต่กว่าที่ราคาจะมาถึง หลังจากที่ราคาเบรค demand บนได้ก็ consolidation นานกว่าจะลงมาต่อ

จะเห็นว่าจากตัวอย่างที่ยกมาประกอบ การกำหนด risk ท่านต้องการเห็นว่าพื้นที่ตรงนั้นน่าจะมีความต้านทาน market orders ที่จะมา ไม่สามารถเกินพื้นที่นั้นได้ ยิ่งมีมากยิ่งจะทำให้กรอบกำหนด risk น้อยด้วยยิ่งดี แต่ต้องไม่ลืมว่าท่านกำหนดพื้นที่จาก timeframe ไหน ถ้ามาจาก timeframe ใหญ่พื้นที่กำหนดความเสี่ยงก็จะมากขึ้น ส่วนเรื่องของ reward ท่านต้องดูว่าถ้าราคาจะวิ่งไปมีตัวต้านทานน้อยหรือเปล่า เพราะเมื่อราคาวิ่งไปทางที่วิ่งไปมีออเดอร์ตรงข้ามน้อยก็จะทำให้ราคาวิ่งผ่านไปได้ไม่ยาก เมื่อเทียบสัดส่วนแล้วให้ได้ 1:3 ขึ้น หรือยิ่งมากยิ่งดี เช่น 1:5 1:10 1:15 เป็นต้น เพราะราคาจะวิ่งไปทางที่วิ่งไปได้ง่ายเสมอ เพราะไม่มีจำนวนออเดอร์ตรงข้ามมากพอ หรือที่มักจะได้ยินว่าราคาจะวิ่งไปหา liquidity เสมอ

สถิติกองทุน SPDR

สถิติกองทุน SPDR

สถิติราคาทองคำ ไทย

สถิติราคาทองคำ ไทย